法人事業税

法人が県内で行う事業に対して課される税金で、所得や収入金額などを課税標準として税額が計算されます。

納める人

|

区 分 |

法人事業税 |

|

|---|---|---|

|

県内に事務所・事業所を有する法人 |

○ |

|

|

県内に事務所・事業所を有しないが、寮、宿泊所、クラブ等を有する法人 |

- |

|

|

県内に事務所・事業所・寮等を有する、法人でない社団または財団 |

収益事業を行うもの |

○ |

|

収益事業を行わないもの |

- |

|

|

公益法人等 |

収益事業を行うもの |

○ |

|

収益事業を行わないもの |

- |

|

納める額

法人県民税・法人事業税の税率を併せて確認する場合は、こちらもご利用ください。

令和4年4月1日以後に開始する事業年度の税率表 (PDFファイル)(165KB)

平成26年10月1日から令和4年3月31日までに開始する事業年度の税率表 (PDFファイル)(154KB)

清算所得(平成22年9月30日までに解散した法人)の税率表 (PDFファイル)(139KB)

所得金額を課税の基礎とする法人

|

法人の種類 |

課税標準 |

税率 |

|

|---|---|---|---|

|

平成26年10月1日から令和元年9月30日までに開始する事業年度 |

令和元年10月1日以後に開始する事業年度 |

||

|

普 通 法 人 (一般の法人、法人でない社団や財団など) |

所得のうち年400万円以下の金額 |

3.4% |

3.5% |

|

所得のうち年400万円を超え年800万円以下の金額 |

5.1% |

5.3% |

|

|

所得のうち年800万円を超える金額 |

6.7% |

7.0% |

|

|

資本金の額または出資金の額が1千万円以上で3以上の都道府県に事務所(事業所)がある法人の所得 |

6.7% |

7.0% |

|

|

特 別 法 人 (協同組合、信用金庫、医療法人など) |

所得のうち年400万円以下の金額 |

3.4% |

3.5% |

|

所得のうち年400万円を超える金額 |

4.6% |

4.9% |

|

|

資本金の額または出資金の額が1千万円以上で3以上の都道府県に事務所(事業所)がある法人の所得 |

4.6% |

4.9% |

|

収入金額を課税の基礎とする法人

|

法人の種類 |

課税標準 |

税率 |

|

|---|---|---|---|

|

平成26年10月1日から令和元年9月30日までに開始する事業年度 |

令和元年10月1日以後に開始する事業年度 |

||

|

電気供給業(※)、ガス供給業(※)、保険業及び貿易保険業を行う法人 |

収入金額 |

0.9% |

1.0% |

※電気供給業、ガス供給業のうち、一定の事業については、下記の見直しが行われています。

◆電気供給業のうち小売電気事業等、発電事業等を行う法人

令和2年4月1日以後に開始する事業年度から次の各割の合算額となります。

|

法人の種類 |

課税標準 |

税率 |

|

|---|---|---|---|

|

令和2年4月1日以後に開始(※)する事業年度 |

|||

|

資本金の額または出資金の額が1億円を超える普通法人 |

収入割 |

収入金額 |

0.75% |

|

付加価値割 |

収益配分額(報酬給与額+純支払利子+純支払賃借料)±単年度損益 |

0.37% |

|

|

資本割 |

資本金等の額 |

0.15% |

|

|

資本金の額または出資金の額が1億円以下の普通法人等 |

収入割 |

収入金額 |

0.75% |

|

所得割 |

所得金額 |

1.85% |

|

※電気供給業に係る収入金課税の詳細については、リーフレット「電気供給業を行う法人の事業税について」をご覧ください。

◆ガス供給業のうち特定ガス供給業を行う法人

令和4年4月1日以後に開始する事業年度から、収入割 0.48%、付加価値割 0.77%、資本割 0.32%が適用されます。

(注)特定ガス供給業…20万㎘以上のLNG基地を維持運用するガス製造事業者のうち、特別一般ガス導管事業者の供給

区域内でガス製造事業を行う法人が行うもの

◆ガス供給業のうち導管ガス供給業及び特定ガス供給業以外の事業を行う法人

令和4年4月1日以後に開始する事業年度から、「所得金額を課税の基礎とする法人」と同じ税率が適用されます。

外形標準課税の対象法人の場合

資本金の額または出資金の額が1億円を超える法人及び、特定の要件を満たす法人が対象となります。

(令和7年4月1日以後開始事業年度から対象が見直されました。詳しくは「外形標準課税の適用対象法人の見直しについて」をご覧ください。)

<税額の計算方法>

法人事業税額 = 所得割額 + 付加価値割額 + 資本割額

| 課税標準 |

税率 |

|||||

|---|---|---|---|---|---|---|

|

平成26年10月1日から平成27年3月31日までに開始する事業年度 |

平成27年4月1日から平成28年3月31日までに開始する事業年度 |

平成28年4月1日から令和元年9月30日までに開始する事業年度 |

令和元年10月1日から令和4年3月31日までに開始する事業年度 |

令和4年4月1日以後に開始する事業年度 | ||

|

所 得 割 |

所得のうち年400万円以下の金額 |

2.2% |

1.6% |

0.3% |

0.4% |

1.0% |

|

所得のうち年400万円を超え年800万円以下の金額 |

3.2% |

2.3% |

0.5% |

0.7% |

||

|

所得のうち年800万円を超える金額 |

4.3% |

3.1% |

0.7% |

1.0% |

||

|

軽減税率不適用法人(※1)の所得 |

||||||

|

付加価値割 |

0.48% |

0.72% |

1.2% |

|||

|

資本割 |

0.2% |

0.3% |

0.5% |

|||

(※1) 軽減税率不適用法人とは、資本金の額又は出資金の額が1千万円以上で、3以上の都道府県に事務所等を有する法人をいいます。

(※2) 平成26年9月30日までに開始する事業年度に係る税率及び清算所得(平成22年9月30日までに解散した法人)に係る税率については税率表(PDF)をご覧ください。

◎所得割のしくみ

所得割額 = 所得(法人税に準拠) × 税率

◎付加価値割のしくみ

付加価値割額 = 付加価値額 × 税率

付加価値額 = 収益配分額(報酬給与額+純支払利子+純支払賃借料)±単年度損益

◎資本割のしくみ

資本割額 = 資本金等の額(※) × 税率

(※)資本金等の額とは法人税法に規定する資本金等の額をいいます。なお、平成27年4月1日以後開始事業年度から資本割の課税標準額は、「期末現在の資本金等の額(無償増資、無償減資等による欠損塡補を行った場合は調整後の金額)」と「期末現在の資本金及び資本準備金の合算額又は出資金の額」とを比較した大きい方の金額となります。

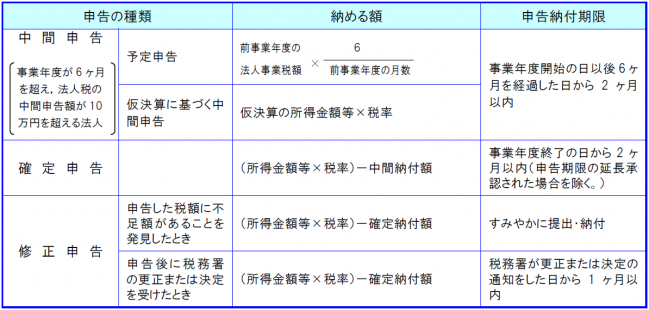

申告と納税

法人等が申告し、納めます。

- 確定申告・・・・・・・・・事業年度又は連結事業年度終了の日から2カ月以内

- 中間(予定)申告・・・事業年度又は連結事業年度開始の日から6カ月を経過した日から2カ月以内

分割基準

広島県と他の都道府県に事務所等を有する場合の分割基準は次のとおりです。

| 区分 | 令和5年3月31日までに終了する事業年度 |

令和5年4月1日以後に終了する事業年度 |

|||

|---|---|---|---|---|---|

| 非製造業 |

課税標準の1/2 : 事務所数 |

||||

| 製造業 |

従業者数 |

||||

| 電気供給業 | 発電事業 | 課税標準の3/4 : 事務所等の固定資産で発電所の用に供するものの価額 課税標準の1/4 : 事務所等の固定資産の価額 |

課税標準の3/4 : 事務所等の固定資産で発電所又は蓄電用の施設の用に供するものの価額 課税標準の1/4 : 事務所等の固定資産の価額 |

||

| 送配電事業 | 課税標準の3/4: 発電所に接続する電線路の送電容量 課税標準の1/4: 事務所等の固定資産の価額 |

課税標準の3/4: 発電所又は蓄電用の施設に接続する電線路の送電容量 課税標準の1/4: 事務所等の固定資産の価額 |

|||

| 小売電気事業 |

課税標準の1/2:事務所数 |

課税標準の1/2:事務所数 課税標準の1/2:従業者数 |

|||

| ガス供給業 倉庫業 |

事務所等の固定資産の価額 |

||||

| 鉄道事業 軌道事業 |

軌道の延長キロメートル数 |

||||

※電気供給業について、平成29年3月30日以前に終了する事業年度は、課税標準の価額の4分の3に相当する額を事業所等の固定資産で発電所の用に供するものの価額、課税標準の4分の1に相当する額を事務所等の固定資産の価額によって按分します。

その他

地域間の税源偏在を是正するため、法人事業税の一部が分離され、国税として課税されています。 国税として課税された額は、一定の基準に基づき都道府県に譲与税として譲与されます。

特別法人事業税(国税)(賦課徴収は都道府県が行います)

法人事業税(所得割又は収入割)の納税義務者に対して課する国税で、標準税率により計算した所得割額又は収入割額が課税標準となります。

令和元年10月1日以後に開始する事業年度から適用されています。

納める人

法人事業税のうち所得割または収入割を納める法人

納める額

|

法人の種類 |

課税標準 |

税率 |

|||

|---|---|---|---|---|---|

|

令和元年10月1日から令和2年3月31日までに開始する事業年度 |

令和2年4月1日から令和4年3月31日までに開始する事業年度 |

令和4年4月1日以後に開始する事業年度 |

|||

|

外形標準課税法人 |

法人事業税の所得割額 |

260.0% |

|||

|

外形標準課税法人以外の所得金額課税法人 |

普通法人 |

37.0% |

|||

|

特別法人 |

34.5% |

||||

|

収入金額課税法人 |

下記以外の法人 |

法人事業税の収入割額 |

30.0% |

||

|

電気供給業のうち、小売電気事業等、発電事業等を行う法人(うち収入割部分)(※) |

30.0% |

40.0% |

|||

|

特定ガス供給業を行う法人(うち収入割部分) |

- |

62.5% |

|||

※ 電気供給業のうち特定卸供給事業を行う法人については、令和4年4月1日以後に終了する事業年度から上記税率が適用されます。

(注)特別法人事業税の課税標準となる基準法人所得割額及び基準法人収入割額は、課税免除、不均一課税、仮装経理による税額控除、租税条約の実施に伴う税額控除、減免または特定寄附金税額控除がある場合には、それらの適用を受ける前の額によります。

申告と納税

法人事業税とあわせて、都道府県に対して申告し、納めます。

納付された特別法人事業税は都道府県が国に払い込みます。

特別法人事業譲与税

令和2年度から、特別法人事業税の収入額が、使途を限定しない一般財源として都道府県に譲与されます。

譲与基準

特別法人事業税の収入額を人口であん分した額が譲与されます。

お問い合わせ先(法人県民税・法人事業税に関すること)

主たる事務所等の所在地を管轄する県税事務所までお問い合わせください。

開庁時間は、月曜日~金曜日の8時30分~17時15分です。

土日、祝祭日、年末年始(12月29日~1月3日)は、開庁していません。

| 事務所名 | 所在地 | 電話 | 管轄区域 | |||

| 西部県税事務所 | 〒732-0052 広島市東区光町二丁目1-14 |

法人課税課 | ★082(207)3114、3128、3145、3146 | 広島市 呉市 竹原市 大竹市 東広島市 廿日市市 安芸高田市 江田島市 安芸郡 山県郡 豊田郡 |

||

| 東部県税事務所 | 〒720-8511 福山市三吉町一丁目1-1 |

課税第一課 | ★084(921)1306 | 三原市 尾道市 福山市 府中市 世羅郡 神石郡 |

||

| 北部県税事務所 | 〒728-0013 三次市十日市東四丁目6-1 |

課税課 事業税係 | 0824(63)5181(代表) | 三次市 庄原市 |

||

| 税務課 | 〒730-8511 広島市中区基町10-52 |

★082(513)2327 | ||||

※ ★印はダイヤルインです。

関連情報

- 法人県民税

- 法人県民税・法人事業税に関する手続

- 法人県民税・法人事業税の申告書様式・記載の手引き

- 法人県民税・法人事業税の申告書様式・記載の手引き(平成22年9月30日以前に解散した法人)

- 納付書ダウンロード

- 法人県民税・法人事業税・特別法人事業税(地方法人特別税)の電子申告等について

PDF形式のファイルをご覧いただく場合には、Adobe社が提供するAdobe Readerが必要です。

Adobe Readerをお持ちでない方は、バナーのリンク先からダウンロードしてください。(無料)